Column

歯科で受けた自費でのインプラント治療は医療費控除の対象? いくら戻る? 控除申請方法と還付金額を解説

インプラント治療は保険適用外の高額な自費治療のため、経済的な負担が大きいと感じている方もいるのではないでしょうか。そのようなお悩みをお持ちの方は、医療費控除を活用し、少しでも治療費を軽減しましょう。

本記事では、医療費控除の仕組みや歯科医院で受けた自費でのインプラント治療に医療費控除を適用するといくら戻るのか、控除の申請方法を解説します。

横浜で明瞭な料金体系のインプラント治療をお探しの方は「あきもと歯科」へご相談ください

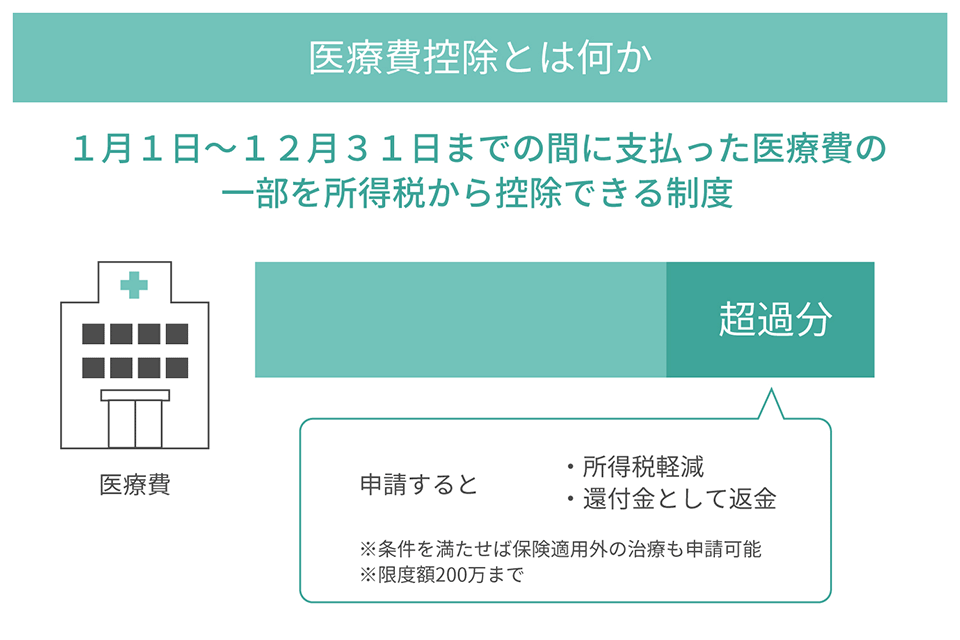

医療費控除とは?

医療費控除とは、1月1日~12月31日までの間に支払った医療費の一部を所得税から控除できる制度です。申請すると所得税が軽減し、支払った医療費の一部が後から還付金として返金されます(※)。

医療費控除と聞くと、保険適用の治療のみ申請できるのではと誤解されがちですが、条件を満たしていれば保険適用外の治療も申請可能です。控除額は一年の間に支払った医療費の合計額に基づいて計算され、限度額は200万円 までです。自費で負担した医療費が多いほど控除額が大きくなります。

それでは、次で具体的な条件を確認していきましょう。

※参考:国税庁.「確定申告書等作成コーナーよくある質問」.“医療費控除とは”.https://www.keisan.nta.go.jp/h30yokuaru/cat2/cat22/cat221/cid182.html ,(参照2024-08-18).

歯科医院で医療費控除を受けるための条件

歯科医院で医療費控除を受けるには、以下の4つの条件を満たす必要があります(※)。

- 納税者がご自分や生計を共にする家族や親族のために支払った医療費であること

- 1月1日~12月31日までの一年の間に支払った医療費であること

- 支払った医療費の合計が10万円以上もしくは総所得金額の5%以上であること

- 審美目的の治療でないこと(ホワイトニングなど)

控除対象は、ご自分またはご自分と生計を共にしている家族、親族のために支払った医療費です。加えて、医療費の合計が10万円以上もしくは総所得金額の5%以上であることが条件になります。

また、歯科医院の場合は審美目的の治療でないことが条件です。例えば、ホワイトニングや美容目的の歯科矯正などの見た目をキレイにするための治療は、審美目的となるため対象となりません。ただし、審美目的ではない嚙み合わせ改善のための治療は対象となります(※)。

未払いの医療費がある場合は、申請時期に注意しましょう。基本的に医療費は、支払いが済んだ年を基準に申請します。例えば2024年12月31日に歯科医院を受診し、翌年の2025年1月1日に医療費を支払った場合は、2025年分の医療費に含まれます(※)。

※参考:国税庁.「No.1120 医療費を支払ったとき(医療費控除)」.https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1120.htm ,(参照2024-08-18).

※参考:国税庁.「No.1128 医療費控除の対象となる歯の治療費の具体例」. https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1128.htm ,(参照2024-08-18).

※参考:国税庁.「未払の医療費」. https://www.nta.go.jp/law/shitsugi/shotoku/05/24.htm ,(参照2024-08-18).

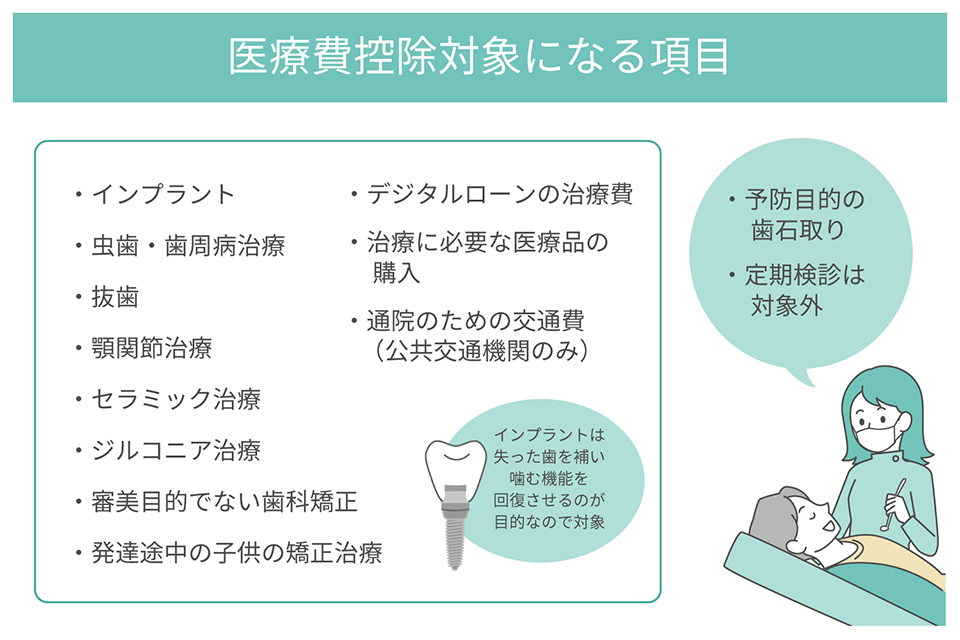

歯科医院のインプラントは医療費控除の対象になる?

歯科医院で受けられるインプラントは、医療費控除の対象になります。

前述で解説したように、歯科医院での医療費控除に含まれるのは、審美目的でない治療であることが条件です。インプラントは「失った歯を補い、噛む機能を回復させる」のが目的である高額治療のため、医療費控除の対象となります(※)。

またインプラントの他に以下の項目も控除の対象となります。

- 虫歯・歯周病治療

- 抜歯

- 顎関節治療

- セラミック治療

- ジルコニア治療

- 審美目的ではない歯科矯正(噛み合わせ改善など)

- 発達途中の子どもの矯正治療

- デジタルローンの治療費(利子は対象外)

- 治療に必要な医療品の購入費

- 通院のための交通費(公共交通機関のみ)

なお、予防を目的とした歯石取りや定期的な検診の医療費は対象外となるため、注意してください。治療を目的としたものが対象になると覚えておきましょう。

※参考:国税庁.「No.1128 医療費控除の対象となる歯の治療費の具体例」. https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1128.htm ,(参照2024-08-18).

関連記事:インプラント治療に使える医療費控除の確定申告方法と注意点

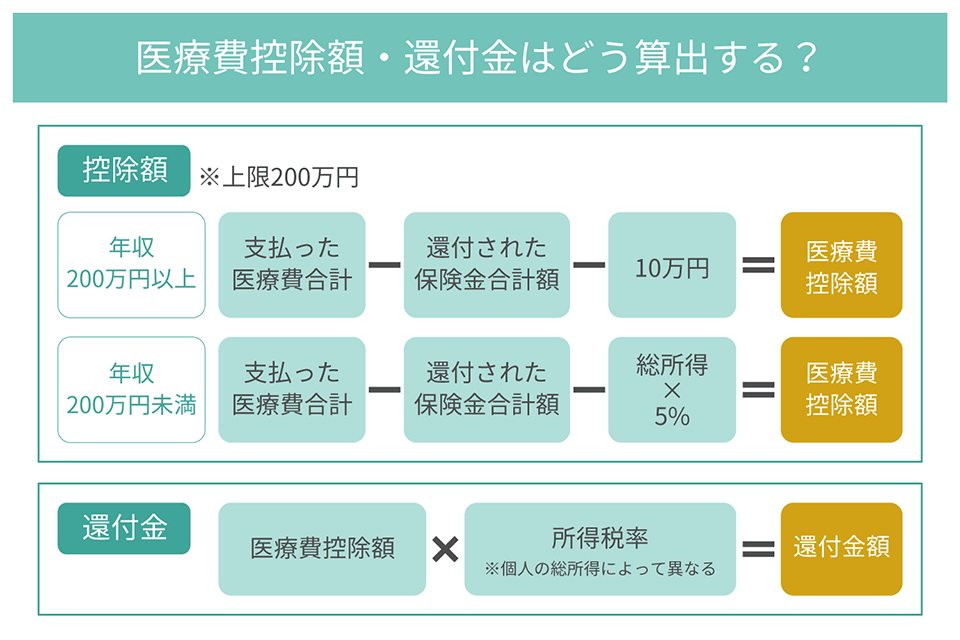

医療費控除額と還付金の算出方法

ここでは、医療費控除額と還付金(いくら戻るのか)の算出方法を解説します。

医療費控除額の算出方法

医療費控除額は「実際に支払った医療費の合計額」から「生命保険などで給付された保険金の合計額」と「10万円または総所得の5%」を差し引いて計算します(※)。

10万円と総所得の5%のどちらを差し引くかは、年収が200万円以上か200万円未満かで変わります。以下がそれぞれの計算式です。

【年収200万円以上】

実際に支払った医療費の合計-生命保険などで給付された保険金の合計額-10万円

=医療費控除額(上限200万円)

【年収200万円未満】

実際に支払った金額の合計-生命保険などで給付された保険金の合計額-(総所得金額×5%)=医療費控除額

(上限200万円)

このように2つの算出方法があるため、まずはご自分の年収を確認しましょう。

※参考:国税庁.「No.1120 医療費を支払ったとき(医療費控除)」.https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1120.htm ,(参照2024-08-18).

還付金の算出方法

還付金(戻ってくる額)は、医療費控除額に所得税率を掛けて算出します。所得税率は個人の総所得によって異なるため、以下の表を参考にしてください(※)。

なお、算出した還付金に1円未満の端数が生じた場合は、その端数金額が切り捨てられます(※)。

| 課税される所得金額 | 所得税率 |

|---|---|

| 1,000円~194万9,000円まで | 5% |

| 195万円以上330万円未満 | 10% |

| 330万円以上695万円未満 | 20% |

| 695万円以上900万円未満 | 23% |

| 900万円以上1,800万円未満 | 33% |

| 1,800万円以上4,000万円未満 | 40% |

| 4,000万円以上 | 45% |

※参考:国税庁.「No.2260 所得税の税率」.https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm ,(参照2024-08-18).

※参考:国税庁.「第120条関係 還付金等の端数計算等」.https://www.nta.go.jp/law/tsutatsu/kihon/tsusoku/09/01/120.htm ,(参照2024-08-18).

【具体例】インプラントの医療費控除はいくら戻ってくる?

それでは、歯科医院にて自費で受けたインプラント治療の医療費控除を例にしながら、実際にいくら戻るのかを以下の2つのパターンで計算してみましょう。

- パターン1:年収200万円以上・保険金なしの場合

- パターン2:年収200万円未満・保険金ありの場合

パターン1:年収200万円以上・保険金なしの場合

パターン1では、以下の条件を設定していくら戻ってくるかを計算していきます。

- 年収:500万円

- 実際に支払った医療費の合計額(インプラント治療費):60万円

- 生命保険などで給付された保険金の合計額:0円

まずは、医療費控除額を求めていきましょう。

年収500万円以上の場合は、年収200万円以上の計算式となるため「実際に支払った医療費の合計-生命保険などで給付された保険金の合計額-10万円=医療費控除額」で求められます。

- 60万円-0円-10万円=50万円

このように、医療費控除額は50万円となります。

次に、いくら戻ってくるかを示す還付金を計算してみましょう。還付金の計算式は「医療費控除額×所得税率=還付金」です。年収500万円の所得税率を前述の表で確認すると20%になるため、計算式は以下のようになります。

- 50万円×20%=10万円

従って、年収500万円の人が60万円でインプラント治療を受けた場合、10万円が申請後に還付されます。

パターン2:年収200万円未満・保険金ありの場合

パターン2では、以下の条件を設定していくら戻ってくるかを計算していきます。

- 年収:180万円

- 実際に支払った医療費の合計額(インプラント治療費):50万円

- 生命保険などで給付された保険金の合計額:10万円

先ほどと同じように、まずは医療費控除額を求めていきましょう。

年収180万円の場合は、年収200万円未満の計算式になるため「実際に支払った金額の合計-生命保険などで給付された保険金の合計額-(総所得金額×5%)=医療費控除額」で求められます。

- 50万円-10万円-(180万円×5%)=50万円-10万円-9万円=31万円

従って、年収180万円の人の医療費控除額は31万円です。

続いて還付金を計算していきましょう。年収180万円の場合の所得税率は5%のため、計算式は以下のようになります。

- 31万円×5%=1.55万円

還付金に1円未満の端数が生じているため、切り捨てて1.5万円になります。従って、年収180万円の人が50万円でインプラント治療を受けた場合は、1.5万円が申請後に還付される計算です。

このように、医療控除を受けるか受けないかで年間の医療費の負担が軽減されます。紹介した計算式を、ご自分の医療費に当てはめて、どれくらい戻ってくるか確認してみましょう。

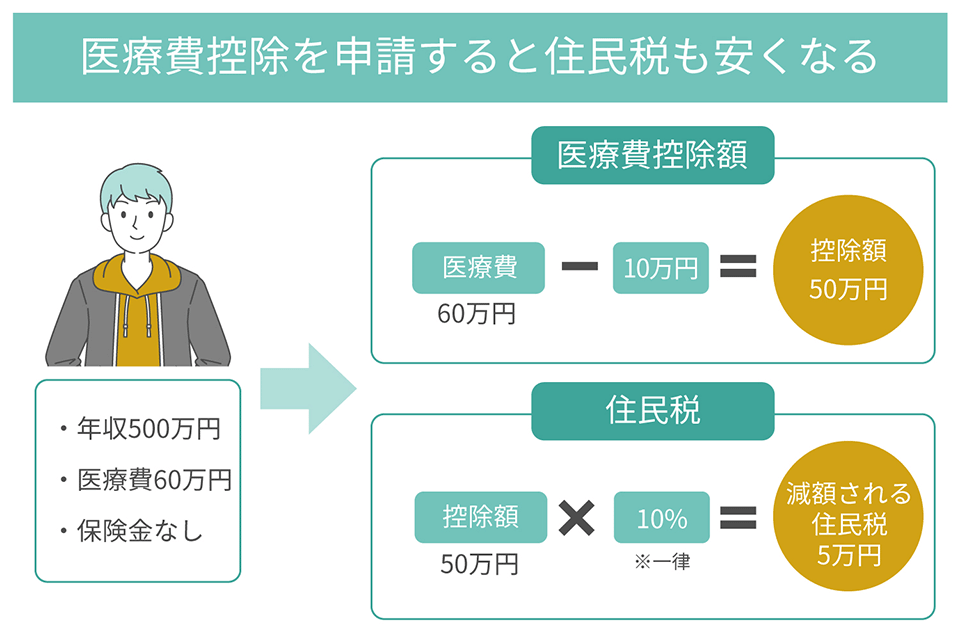

医療費控除と住民税の関係性

医療費控除を申請すると、所得税の他住民税も安くなります(※)。どれくらい安くなるかは、以下の計算式で求められます。

- 医療費控除額×10%=減額される住民税

住民税は、所得に関係なく一律10%が掛けられます。例えば、先ほどのパート1で紹介した「年収500万円、インプラント治療費(年間医療費)が60万円、保険金なし」の場合の計算方法は、以下の通りです。

- 医療費控除額:60万円-10万円=50万円

- 住民税:50万円×10%=5万円

従って、インプラント治療に年間60万支払った場合は、翌年の住民税が5万円安くなります。前述で求めた所得税の還付金が10万円のため、医療費控除で戻ってくる額は合計15万円です。経済的な負担を軽減できる制度のため、ぜひ活用しましょう。

ただし、戻ってくる額は住宅ローン控除など他の控除制度によって変わるため、詳細はお住まいの税務署や自治体にご確認ください。

※参考:知立市.「医療費控除について(所得税・市県民(住民)税)」.https://www.city.chiryu.aichi.jp/soshiki/somu/zeimu/gyomu/3/1600226421112.html ,(参照2024-08-18).

医療費控除の申請方法

医療費控除を受けるには、毎年2月16日~3月15日に行われる確定申告で手続きを行う必要があります。確定申告とは、年間所得に対して納めるべき税金を計算し、税務署に必要書類を持って申告する手続きのことです。

会社員の方は、年末調整によって所得税が確定されるため、通常は確定申告を行う必要はありません。しかし、医療費控除や住宅ローン控除を受ける場合は、年末調整とは別で確定申告を行います。

以下の表は、医療費控除を申請する際の確定申告の基本的な概要をまとめたものです(※)。

| 申請者 | 医療費控除を受ける方 ※生計を共にしている家族であれば、誰が申告してもOK ※年収が多い家族が申告するのがおすすめ |

|---|---|

| 申請期間 | 2月16日から3月15日までの間 |

| 提出方法 |

|

医療費は世帯分まとめて申請できるため、基本的に生計を共にしている家族であれば申請者はどなたでも構いません。とはいえ、総所得額が多いほど還付率も高くなるため、家族で年収が多い方が申告するのがおすすめです。

提出方法は3通りあるため、ご自分の状況に合わせて選びましょう。直接税務署に出向いて提出もしくは郵送する方法が一般的ですが、他にもe-Taxを使ってオンライン上で申請する方法があります。

※参考:国税庁.「令和5年分 所得税及び復興特別所得税の確定申告の手引き」.“1.確定申告の概要”. https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2023/pdf/001.pdf ,(参照2024-08-18).

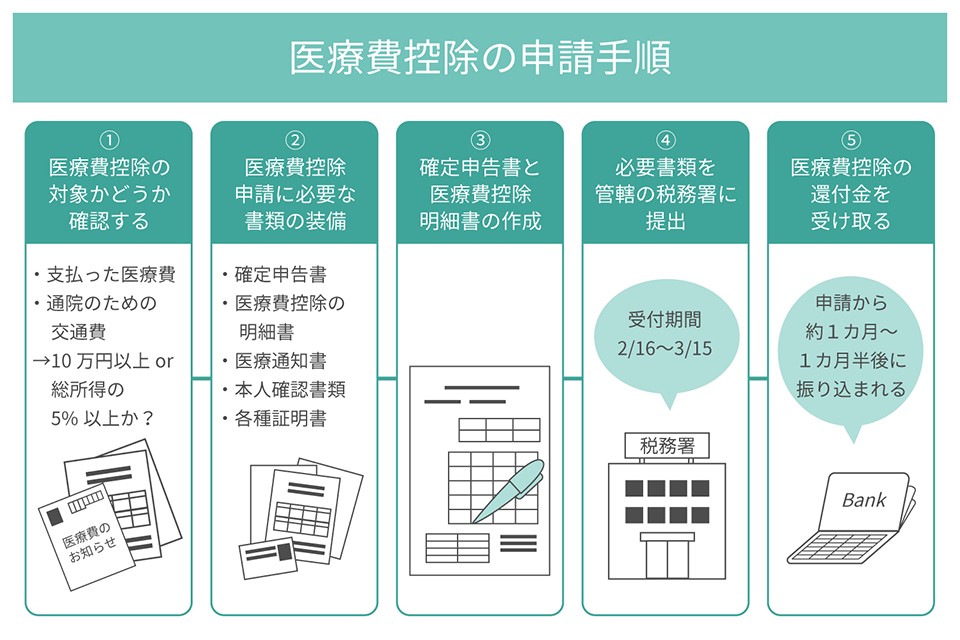

医療費控除を申請する手順

医療費控除を申請する手順は、以下の通りです。

- 医療費控除の対象かどうか確認する

- 医療費控除申請に必要な書類を準備する

- 確定申告書と医療費控除明細書を作成する

- 必要書類を持って居住地を管轄する税務署に提出する

- 医療費控除の還付金を受け取る

1. 医療費控除の対象かどうか確認する

まずは、ご自分や生計を共にする家族、親族分の一年間の医療費を合計し、控除対象かどうかを確認しましょう。医療費は、2月中旬に届く「医療費のお知らせ」ハガキや歯科医院で発行された領収書を集めて、支払った医療費が10万円以上もしくは総所得金額の5%以上の、いずれか低い方の金額を上回っているか確認しましょう。生命保険などの保険会社から補填される金額がある場合は、医療費の合計額から差し引いて計算します。

また、歯科医院以外の他の医療機関で発行した領収書や、通院のための交通費(公共交通機関のみ)も控除対象となります。忘れずに集計するようにしましょう。

2. 医療費控除に必要な書類を準備する

医療費控除を受けられる方は、以下の必要書類を準備します(※)。

| 必要書類 | 入手先 |

|---|---|

| 確定申告書 | 国税庁の公式サイトからダウンロード 居住地を管轄する税務署で受け取る |

| 医療費控除の明細書 | |

| 医療通知書(医療費のお知らせ) | ご自分が所属している健康保険組合から送付される |

本人確認書類(下記1、2いずれかの写し)

|

各市町村役場 |

| 各種証明書(おむつ証明書など) | 医療機関から発行される |

確定申告書と医療費控除明細書は、国税庁の公式サイトよりダウンロードできます(※)。医療通知書は、ご自分が所属している健康保険組合から送付されるため、届いているか確認しましょう。医療通知書を添付すると明細書の記載を省略できます。

また、寝たきりの人のおむつ代や温泉利用型健康増進施設使用代などの控除を受ける方は、医療機関から発行される証明書が必要です(※)。

※参考:国税庁.「令和5年分 所得税及び復興特別所得税の確定申告の手引き」. https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2023/pdf/001.pdf ,(参照2024-08-18).

※参考:国税庁.「確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)」. https://www.nta.go.jp/taxes/shiraberu/shinkoku/syotoku/r05.htm ,(参照2024-08-18).

※参考:国税庁.「確定申告コーナー 医療費控除に係る証明書とは」. https://www.keisan.nta.go.jp/r1yokuaru/ocat2/ocat22/cid250.html ,(参照2024-08-18).

3. 確定申告書と医療費控除明細書を作成する

必要書類が準備できたら、確定申告書と医療費控除明細書を作成しましょう。

確定申告書は「所得から差し引かれる金額」の「医療費控除」の枠に、算出した医療費控除額を記載します。医療費控除明細書は、医療を受けた方の氏名や病院名、支払った治療費などを記載してください。

詳しい書き方は、国税庁の「令和5年分 所得税及び復興特別所得税の確定申告の手引き」をご覧ください(※)。

※参考:国税庁.「令和5年分 所得税及び復興特別所得税の確定申告の手引き」. https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2023/pdf/001.pdf ,(参照2024-08-18).

4. 必要書類を持って居住地を管轄する税務署に提出する

準備が整ったら、居住地を管轄する税務署に提出しましょう。確定申告の受付期間は、2月16日~3月15日です。

税務署は土日祝は閉庁していますが、一部の税務署では日曜日でも確定申告の相談や受付を行っています。どうしても平日に行けない場合は、税務署の税務署の時間外収受箱へ申告書を投函するか、e-Taxでオンライン申請をしましょう。

時間外収受箱に投函した際に、収受日付印を押印した確定申告書の控えが必要なときは以下の書類を同封してください。

- 複写した確定申告書の控え(複写式でなければボールペンで記載したもの)

- 宛名を記載した返信用封筒

- 切手(封筒に貼る)

上記の書類を送ると、税務署が収受日付印を押印した申告書の控えを返送してくれます(※)。

※参考:国税庁.「【税務署の開庁時間】」.https://www.nta.go.jp/taxes/shiraberu/shinkoku/qa/04.htm ,(参照2024-08-18).

5.医療費控除の還付金を受け取る

還付金は、申請から約1カ月~1カ月半後に申告書に記載した金融機関の口座に振り込まれるため、入金されているか確認しましょう。ゆうちょ銀行や郵便局でも受け取れます。入金が確認できたら、医療費控除の申請手続きは完了です。

医療費控除の申請を忘れた場合はどうする?

医療費控除の申請を忘れてしまった場合でも、過去5年以内の医療費であれば確定申告の期間に関係なく申請可能です。具体的には、医療費を支払った翌年の1月1日から5年以内に申請すれば控除が受けられます(※)。

税務署の確認が入る場合もあるため、医療機関から発行された領収書や証明書はしっかりと保管しておきましょう。

※参考:国税庁.「No.2030 還付申告」. https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2030.htm ,(参照2024-08-17).

インプラントの自費治療で払ったお金は医療費控除で戻ってくる

インプラント治療は保険適用外ですが、医療費控除を申請すれば所得税や住民税が控除され、治療費の一部が還付されます。インプラント以外の治療でも、審美目的でなければ控除を受けられる場合があるため、スムーズに申請できるよう領収書や必要書類の準備をしておきましょう。書類の書き方や申請方法の詳細は、国税庁の手引きをご覧ください。

インプラント治療をお考えの方は、ぜひ、あきもと歯科にご相談ください。当院でも医療費控除を受ければ、治療費を軽減しながら美しい自然な歯を取り戻せます。当院では明瞭な料金体系をご提示しております。

「歯がなくて思いっきり笑うのが怖い」「失った歯が気になって食事に集中できない」「自然な笑顔を取り戻したい」このようなお悩みをお持ちの方は、ぜひ、あきもと歯科にご相談ください。

インプラントについてのご相談はこちら